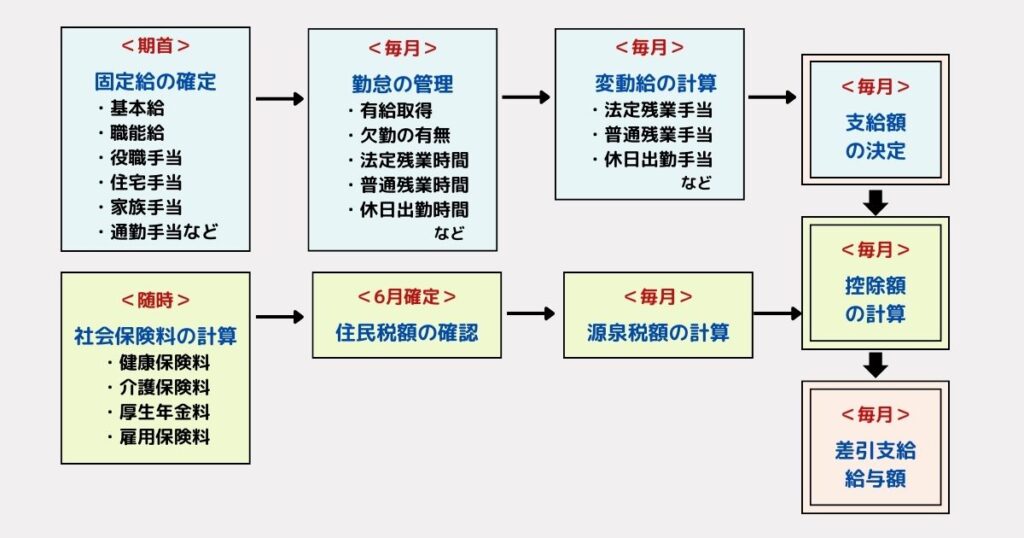

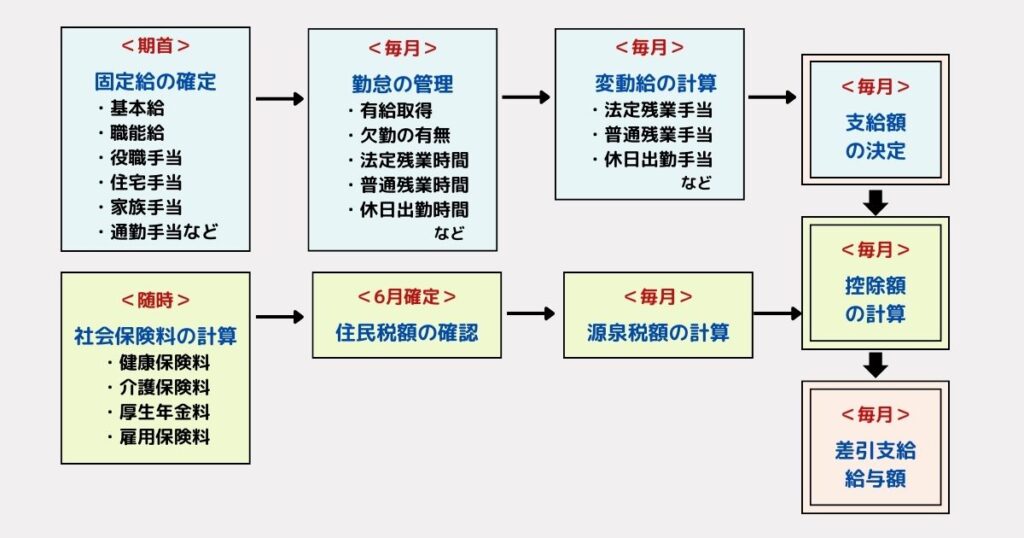

給与計算の大枠の流れ

基本給・各種手当など支給額を計算し、社会保険料・税金など控除額を計算し、支給額から控除額を差し引いた額が振込給与金額です。

具体的な給与計算を体感するために、事例を挙げる

ニナマル事務長

ニナマル事務長A子さんという人をモデルに、給与計算を進めてみます。

プロフィールと勤務条件

[事例1ー1.A子さんの勤務条件]

千葉県市川市に住むA子さん(42歳)扶養家族なし

勤務先:東京都中央区のB商事・正社員として勤務

勤務日:月曜~金曜、休日は土曜・日曜・祝祭日

勤務時間:9:00~17:30 うち1時間休憩の7時間半勤務

通勤方法:下総中山駅~東京駅まで電車通勤

基本給:275,000円 職務給:25,000円 通勤手当:9,220円(1カ月定期代)

勤怠状況

[事例1ー2.1月のA子さんの勤怠状況]

・1月X日(第1水曜)17:30~18;00 残業

・1月Y日(第2金曜)17:30~18:20 残業

・1月Z日(第4日曜)顧客相手のイベントのため、14:30~16:30 勤務

給与計算1ー支給項目をチェックする

固定給

期の始め(多くは4月)に決定された基本給、職務給・役職手当・家族手当・住宅手当などは毎月金額が変わることがありません。定期代で支給される通勤手当も固定給に含まれます。

事例1のA子さんの場合は、基本給と職務給と通勤手当が固定給となります。

| 勤怠 | 支給 | 控除 | |||

| 基本給 | 275,000円 | ||||

| 職務給 | 25,000円 | ||||

| 通勤手当 | 9,220円 |

変動給

残業手当や休日手当、業務の成果に対して支給される手当(能率手当・特別手当など名称は様々)、宿直手当などは、時間数や日数など回数によって変動があります。これらは勤怠管理業務と連動して算出されます。

事例1のA子さんの場合は、残業手当と休日手当が変動給となります。

給与計算2ー勤怠管理を行う

給与に関係する勤怠管理は、主に時間外労働時間(残業時間・休日出勤の状況)、有給休暇の取得、欠勤です。

法定労働時間と割増賃金について

労働基準法で定められた労働時間は、「1日8時間、週40時間」を上限としていて、これを法定労働時間といいます。法定労働時間を超えて労働させた場合は、使用者(会社など)は割増賃金を払う義務があります。

このことを前提に、A子さんとB商事の事例を考えていきましょう

A子さんの勤めるB商事は、月~金曜に7時間30分勤務することとなっています。

ですから、8時間を超えない残業30分までは法定残業とみなされます。これは割増賃金ではないことを意味します。

1月X日は、残業時間が17:30~18:00までの30分間でしたから、こちらは割増なしの30分間の法定残業手当が計算されます。

1月Y日は、残業時間が17:30~18:20までの50分でしたので、18:00までの30分間の法定残業手当と18:00を超えた20分間の普通残業手当(割増あり)に分けて計算されます。普通残業手当は1.25の係数をかけて算出します。

1月Z日は、日曜に勤務をしています。これは休日労働となり割増賃金が必要となります。勤務した2時間に対して3.5の係数をかけて算出します。

| 勤怠 | 支給 | 控除 | |||

| 法定残業時間 | 1:00 | 基本給 | 275,000円 | ||

| 普通残業時間 | 0:20 | 職務給 | 25,000円 | ||

| 休日出勤時間 | 2:00 | 通勤手当 | 9,220円 |

割増賃金を計算する時の単価は?(割増賃金の基礎となる賃金)

割増賃金を計算する時の基礎となる賃金については労働基準法で定められています。次の7つは除外できるものとして、それ以外の賃金は「基礎となる賃金」ということになります。

除外できるもの:1)家族手当、2)通勤手当、3)別居手当、4)子女教育手当、5)住宅手当、6)臨時に支払われた賃金、7)1カ月を超える期間ごとに支払われる賃金

事例1のA子さんについて、除外できるのは通勤手当となります。

割増賃金の時給単価を計算するために、年間の労働日から1カ月の平均労働時間を算出します。

20XX年のB商事の年間所定労働日は、240日。これを12カ月で割ると20日。1日7時間30分の勤務時間なので、1カ月の平均所定労働時間は150時間ということになります。

A子さんの割増賃金の基礎となる基本給と職務給を合わせると300,000円。

300,000円÷150時間=2,000円/時間ということで、A子さんの割増賃金の基礎となる時給は2,000円です。

残業代と休日出勤代を計算する

1月のA子さん

・法内残業代:(1月X日)30分+(1月Y日)30分=60分=1時間 時給2,000円×1時間=2,000円

・普通残業代=(1月Y日)20分 時給2,000円×1/3時間×1.25=833.33円(50銭未満切捨)→833円

・休日出勤代=(1月Z日)4時間 時給2,000円×2時間×3.5=14,000円

支給給与の合計

A子さんの2月に振り込まれるの給与支給額は、326,053円で内訳は下記のようになります。

基本給275,000円+職務給25,000円+通勤手当9,220円+法内残業代2,000円+普通残業代833円+休日出勤代28,000円

| 勤怠 | 支給 | 控除 | |||

| 法内残業時間 | 1:00 | 基本給 | 275,000円 | ||

| 普通残業時間 | 0:20 | 職務給 | 25,000円 | ||

| 休日出勤時間 | 4:00 | 通勤手当 | 9,220円 | ||

| 法内残業手当 | 2,000円 | ||||

| 普通残業手当 | 833円 | ||||

| 休日出勤手当 | 148,000円 | ||||

| 支給合計 | 326,053円 |

給与計算3ー社会保険料や税金などの控除額を計算する

給与から差し引かれることを控除と言います。

一般的には、健康保険料・厚生年金料・(40歳以上は介護保険料)・雇用保険料と住民税・所得税の税金が給与から控除されます。

控除項目をひとつひとつ追っていきましょう

社会保険料[健康保険料・介護保険料・厚生年金料・雇用保険料]

保険料は毎年1回見直されて、4月から6月の3カ月の平均給与を基にした標準報酬月額に保険料率をかけたものが9月以降の健康保険料となります。各従業員の4月から6月の給与についての報告書である「算定基礎届」を毎年7月に提出する必要があります。

中小企業の多くが加入している「協会けんぽ」は、都道府県ごとに保険料率が異なります。B商事も協会けんぽに加入している前提で、A子さんの健康保険料を見ていきましょう。

ここでは、協会けんぽの令和4年度保険料額表から金額を決定してみます。B商事は東京都の企業ですから東京都を選択します。東京都の料率は、健康保険料9.81%、介護保険料1.64%、厚生年金料18.3%となっています。これを事業主と労働者で折半します。

A子さんの通勤手当を含む固定給は309,220円で、ここ数カ月残業もほとんどありませんでした。というわけで、月額報酬290,000円~310,000円の22等級で標準報酬月額300,000円ということになります。

またA子さんは42歳ですので、介護保険第2号者に該当する40歳以上ということで健康保険料は11.45%の方を選択します。社会保険料は会社などの使用者と折半で負担するので、A子さんが健康保険料・介護保険料として給与から控除される額は折半額である17,175円となります。

同じ表から厚生年金保険料も示されていて、22等級のA子さんは折半額が27,450円となり給与から控除されます。

失業時の失業給付や育児休業給付などのための雇用保険も加入義務がありますが、その雇用保険料はどのように算出するでしょうか。毎月の基本的な手当を含む賃金に雇用保険料率を掛けたものが雇用保険料となります。

国(厚生労働省)が料率の変更がある毎に公表されます。ここでは令和4年10月以降の料率で、A子さんの雇用保険料を算出します。

B商事は「一般の事業」という括りであること前提にすると、雇用保険料の労働者負担は5/1,000となっています。A子さんの当月分の賃金は326,053円ですから、5/1,000すなわち0.5%を掛けると1,630円になります。(端数は50銭以下切捨て)

A子さんの当月の社会保険料の合計は、46,255円ということになりました。(健康保険料14,175円・介護保険料2,460円・厚生年金料27,450円・雇用保険料1,630円)

| 勤怠 | 支給 | 控除 | |||

| 法定残業時間 | 1:00 | 基本給 | 275,000円 | 健康保険料 | 14,715円 |

| 普通残業時間 | 0:20 | 職務給 | 25,000円 | 介護保険料 | 2,460円 |

| 休日出勤時間 | 4:00 | 通勤手当 | 9,220円 | 厚生年金料 | 27,450円 |

| 法内残業手当 | 2,000円 | 雇用保険料 | 1,630円 | ||

| 普通残業手当 | 833円 | ||||

| 休日出勤手当 | 14,000円 | ||||

| 支給合計 | 326,053円 |

住民税

住民税は、個人が住んでいる市町村に納付する税金です。前年の1月から12月までの所得を基に計算され、6月から納付が始まります。個人事業主など給与をもらっていない人は普通徴収といって6月・8月・10月・翌年1月の4回の納付となります。一方で会社員など給与をもらっている人は会社が給与から控除して、6月から毎月納付するようになっています。これは特別徴収と呼ばれます。

A子さんの場合で見ていきましょう。

会社(B商事)は、各従業員に支払った1月から12月までの給与を集計して正しい所得税を計算するために年末調整を行います。(年末調整を行った12月の給与で所得税が戻ってきたり追加で払ったりするのはそのためです。)その結果、給与・賞与の収入から税金や社会保険料や生命保険料などの控除を差し引いた所得金額が確定します。それらの情報が書かれた書類が「源泉徴収票」です。

A子さん本人に渡された源泉徴収票と同じものが、翌年の1月に提出する「給与支払報告書」と一緒に同封されます。提出先は1月1日に従業員が居住している市町村で、A子さんの場合は千葉県市川市となります。

5月頃になると、各従業員の居住地の市町村から住民税の「特別徴収額の通知書」が送付され、6月から5月まで毎月支払うための納付書が入っています。

A子さんが住む千葉県市川市からも送付されてきます。尚、B商事に市川市在住の従業員が複数いる場合は、各人の明細が明記された上で毎月の全員分の住民税が計算された納入書が1セット送られてきます。ひとつの市町村からは1セット届きます。

納入書に書かれたA子さんの当月分の住民税は13,000円です。

所得税

従業員を雇っている会社などの使用者は、従業員の給与から所得税を源泉徴収する義務があります。国税庁が公表している「源泉徴収税額表」の税額を所得税として控除します。

正社員で月給制のA子さんの源泉徴収税を見てみましょう。ここでは令和4年の給与所得の源泉徴収税額表(月額表)を使用します。対象となる給与は、通勤手当も含む給与支給額です。

A子さんの当月の給与支給額は326,053円ですが、通勤手当9,220円は非課税なので差し引くと316,833円となります。控除される社会保険料額は健康保険料・介護保険料・厚生年金料・雇用保険料を全部合わせて46,255円ですので、社会保険料控除後の給与等の金額は270,578円です。

税額表の269,000円-272,000円に該当し、A子さんの扶養家族は0人なので源泉徴収額は7,280円となります。

| 勤怠 | 支給 | 控除 | |||

| 法定残業時間 | 1:00 | 基本給 | 275,000円 | 健康保険料 | 14,715円 |

| 普通残業時間 | 0:20 | 職務給 | 25,000円 | 介護保険料 | 2,460円 |

| 休日出勤時間 | 4:00 | 通勤手当 | 9,220円 | 厚生年金料 | 27,450円 |

| 法内残業手当 | 2,000円 | 雇用保険料 | 1,630円 | ||

| 普通残業手当 | 833円 | 住民税 | 13,000円 | ||

| 休日出勤手当 | 14,000円 | 所得税 | 7,280円 | ||

| 支給合計 | 326,053円 | 控除合計 | 66,535円 |

A子さんの当月の控除額は、66,535円であることがわかりました。

給与計算4ー支給額から控除額を差し引き、差引支給金額を算出する

| 勤怠 | 支給 | 控除 | |||

| 法定残業時間 | 1:00 | 基本給 | 275,000円 | 健康保険料 | 14,715円 |

| 普通残業時間 | 0:20 | 職務給 | 25,000円 | 介護保険料 | 2,460円 |

| 休日出勤時間 | 4:00 | 通勤手当 | 9,220円 | 厚生年金料 | 27,450円 |

| 法内残業手当 | 2,000円 | 雇用保険料 | 1,630円 | ||

| 普通残業手当 | 833円 | 住民税 | 13,000円 | ||

| 休日出勤手当 | 14,000円 | 所得税 | 7,280円 | ||

| 支給合計 | 326,053円 | 控除合計 | 66,535円 | ||

| 差引支給額 | 259,518円 |

A子さんの当月の給与の差引支給額=手取り給与は、259,518円となりました。

給与計算のまとめ

基本的な給与計算の流れをチャートにすると下記のようになります。

給与が支払われるまでの一連の流れをお伝えしてきました。

給与ソフトを導入している場合は、必要な時期に社会保険料の税率や毎月の住民税額を入力しておけば社会保険料額や源泉税が自動計算されるので、もう少し作業は簡単になりますね。